QuestMobile数据显示,2023年中国移动互联网用户总规模达到12.27亿,全年维持2%的增速;用户构成上看,一线、新一线及二线城市用户提升了10.5%,显示出用户流动趋势带来的“集聚效应”正在加速,而由此进一步带动了消费模式的质变,理性克制、健康饮食、户外活动及体验消费成为核心诉求。

由此,带来了整个互联网使用及流量模式的三大剧变:首先,互联网使用粘性出现了轻微下滑,2023年12月,月人均时长为165.9小时,同比下降了近12小时、约7%;月人均使用次数为2559.6次,同比微降了近3%;月人均使用使用APP个数则同比继续微涨,显示各APP的用户注意力争夺仍在加剧。

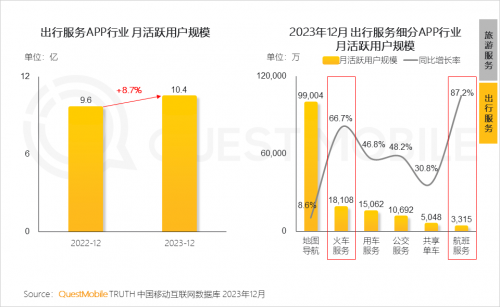

其次,与线下相关的线上应用出现了持续、高速增长,例如,体验消费之王的文旅消费,相关电影演出、火车服务、用车服务、在线旅游等,同比分别增长了172.3%、66.7%、46.8%、34.1%;当然,公交服务、闲置交易、外卖服务、本地生活也继续火热,分别增长了48.2%、29.1%、16.1%、12.4%。

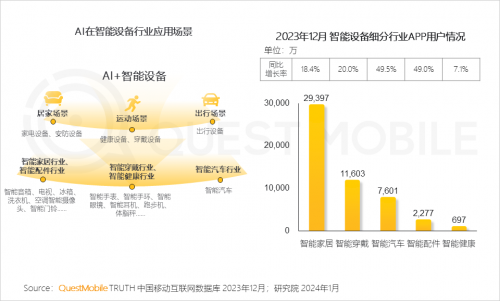

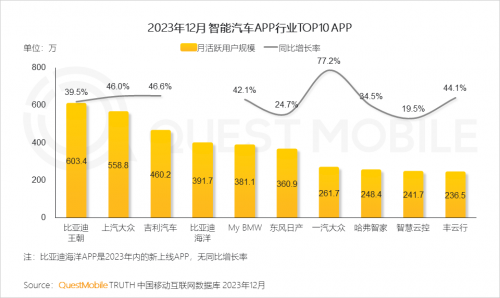

第三,AI大模型领域迅速发展,主要为三大应用方向,一是升级现有产品,在现有APP产品中加入AI大模型;二是开发面向用户端的APP应用;三是在硬件产品嵌入AI大模型,寻找新的突围点,破除各领域硬件市场同质化难题,目前,智能汽车、智能配件、智能穿戴、智能家居,分别增速达到49.5%、49%、20%、18.4%,用户规模也分别达到7601万、2277万、11603万、29397万左右。

三大剧变直接导致智能产品开发模式、线上产品模式以及品牌营销模式发生剧烈改变,例如,智能设备中,国产智能手机厂商在处理器、屏幕、摄像、续航之外,纷纷卷起了“AI大模型”手机,华为的盘古大模型、OPPO的安第斯大模型、vivo的蓝心大模型、小米的MiLM、荣耀的魔法大模型……

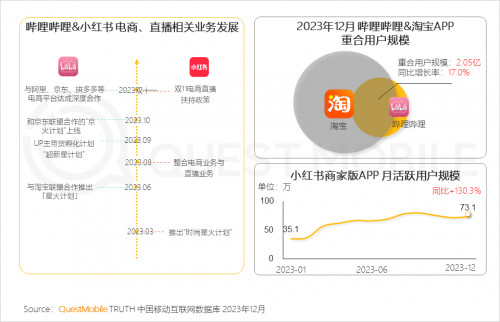

线上产品应用上,内容平台与电商(生活服务)的相互跨界越来越迅猛:一边是内容平台纷纷搞起了电商和生活服务,除了抖音、快手等短视频平台在电商领域高歌猛进,2023年12月,哔哩哔哩与淘宝APP重合用户规模提升17.0%,小红书商家版APP较去年同期提升130.3%;另一边,电商及生活服务领域消费平台均加强对视频内容属性的建设,2023年12月,美团APP月人均使用时长同比提升8.9%,淘宝、京东APP观看直播用户比例进一步提升至23%、8.1%。

品牌营销就更不用提了,从“淄博烧烤”到“哈尔滨冰雪”,从“酱香拿铁”到“疯狂动物城地铁”,从“军大衣”到“citywalk”,任何品牌,必须坚持体验式、跨界联名、性价比至上等等方向,才能接住这“泼天的富贵”……

具体怎么玩?不妨看报告吧。

一、线上流量的底层动力持稳,有力驱动消费、营销及产业结构革新

1、【底层动力稳定】:大盘流量稳步提升,总规模达到12.27亿

1.1 移动互联网流量仍在稳步提升中,全年增速保持在2.0%以上

1.2 增量主要来源为年轻及银发群体,用户向一线、新一线及二线城市聚集明显QuestMobile数据显示,对比2023年1月和12月数据,00后、60后用户占比均提升0.1个百分点,一线、新一线及二线高线级城市占比整体提升了10.5个百分点。

1.3 用户网络使用粘性较去年同期略有下滑,月人均使用时长减少11.4小时

2、【亮点一:消费提振】文旅场景热,品牌营销紧随消费趋势,顺势精准施策

2.1 文旅关联场景火爆,电影演出、火车服务、用车服务、在线旅游等流量增长显著

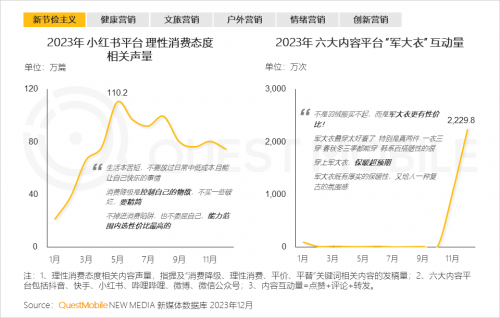

2.2 “新节俭主义”盛行,人们消费更加成熟理性,整体表现为“谨慎乐观”的心态,不“委屈”自己,在能力范围内最大程度满足日常需求QuestMobile数据显示,小红书平台理性消费态度相关声量在618大促前期的5月达到高峰;以穿着为例,随着冬季到来,羽绒服价格上涨背景下,人们对既实用又经济的军大衣的讨论热度高涨,其背后是对羽绒服涨价的“调侃”和“逆反”。

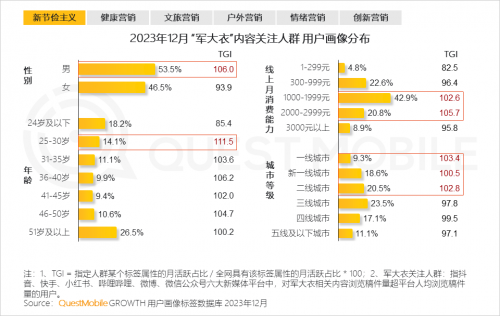

2.3 军大衣的火爆背后,是年轻一代消费者对品牌价值观念的重新审视,他们虽然具备较高消费能力,依然选择精打细算,理性消费

因而品牌如何向用户传递价值,使得消费者在品牌溢价中依然感到物超所值,成为品牌未来走高端化路线的关键所在。

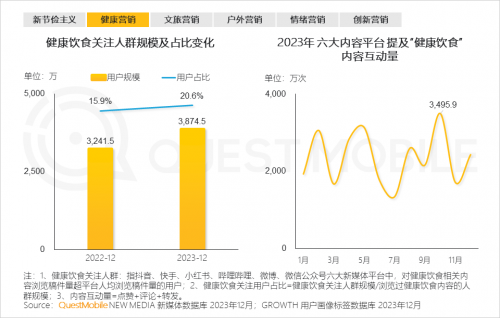

2.4 健康已成为人们重要的生活准则和追求,其中饮食健康被首要关注,人们对健康饮食的讨论全年处于较高水平

QuestMobile数据显示,超3000万用户重度关注健康饮食相关内容,且这类人群在2023年12月同比上涨超600万。

2.5 健康意识推动新产品的研发,食品饮品步入“减糖”甚至“无糖”时代,无糖系列产品应时代而生,如无糖可乐、无糖酸奶、无糖茶等

2.6 补偿性的体验型消费狂欢,继哈尔滨成为2024开年首个“顶流”,各地文旅部分争相“上分”,开启花式营销,“接驾”服务、“废话文学”、“喊麦”技出不穷,试图接住“这泼天的富贵”

2.7 各地文旅局的“花式揽客大战”,吸引众多网友关注,如河南省文旅2024年1月上半月抖音平台涨粉超百万,河北文旅涨粉70万,为当地文旅消费吸金打下流量基础

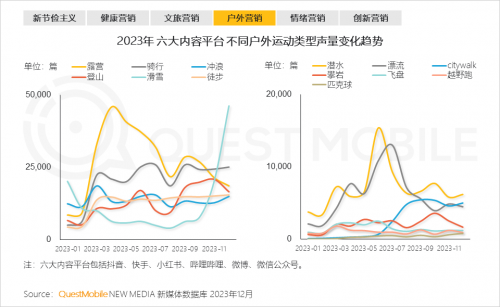

2.8 户外运动成为全民“社交货币”,成为一种潮流的生活方式;随着季节变幻,各式户外运动热度此起彼伏

QuestMobile数据显示,六大内容平台不同户外运动声量来看,露营在春夏季热度最高,其次为骑行,全年保持较高水平,滑雪则在冬季一骑绝尘;此外Citywalk也在逐渐兴起。

2.9 户外体验活动成为户外品牌的营销利器,给予用户沉浸式体验的同时,植入品牌的精神与理念,通过生活态度构建与目标人群的深度连接

2.10 针对“emo”的消费者,品牌通过情绪营销帮助他们释放负面情绪,触动消费者心弦

疫情后大众重新拾起对附近生活的探索欲和亲近感,Citywalk随之兴起,同时也成为品牌探索在地化城市营销的灵感来源之一。

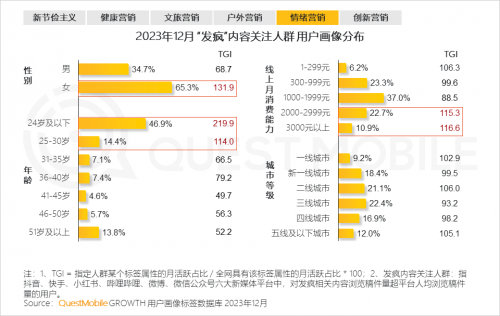

2.11 “发疯”成为年度热词之一,通过不合逻辑的表达和呼之欲出的情绪,排解日常生活中的焦虑与烦闷

品牌营销跟“疯”,以情绪价值获得人们的信任和移情,将发疯从情绪词,变成与大众的连接点。

2.12 “发疯营销”为品牌带来年轻化客户,超六成“发疯”内容关注人群年龄低于30岁,且他们具备较高的消费能力

2.13 品牌企业于旧纸作新画,传统投放场景挖掘不同的营销玩法,如在珀莱雅在杭州【留下】地点站展开用户故事展,迪士尼将上海地铁营销立体化,增强用户与广告间的互动性

这些营销不同于传统硬广营销,更加关注和深入用户声音和互动效果。

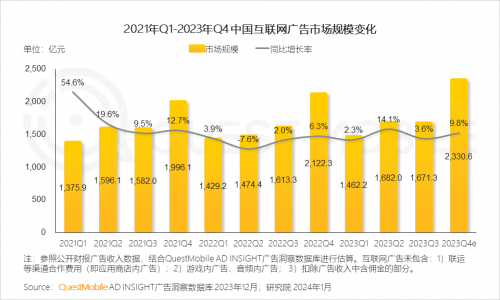

2.14 在整体市场复苏回暖的趋势下,互联网广告市场2023Q4同比增长

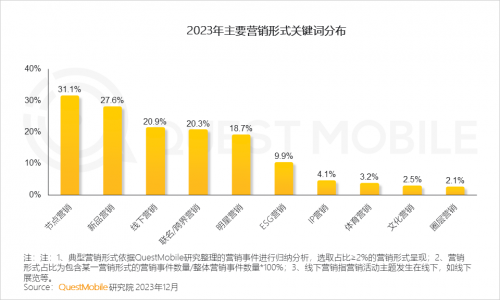

2.15 2023年营销动作特征跟随节日、新品上市等节奏,线下营销场景活跃,线上跨界联名动作不断

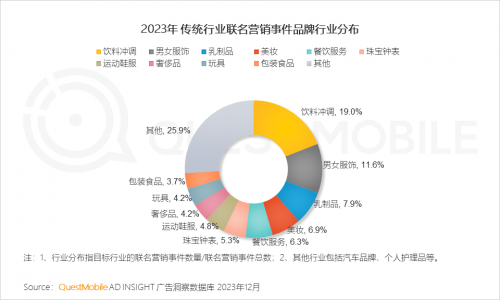

2.16 2023年较多品牌选择通过联名营销增强曝光,并频出爆款事件

2.17 外部传播环境情绪化,营销活动“投机性”增加,品牌对快速积累声量、完成大规模品牌认知教育需求更强烈

QuestMobile数据显示,古茗与《莲花楼》及库迪咖啡与《甄嬛传》联名对女性年轻群体吸引力更强。

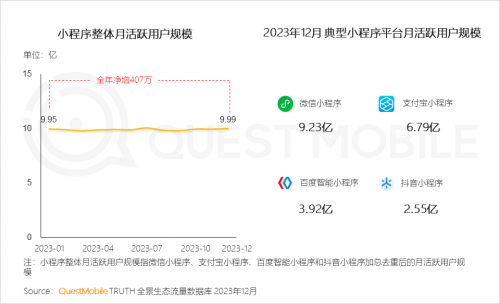

3、【亮点二:边界延伸】流量渠道及商业化场景的不断延伸与探索,推动行业持续发展和繁荣3.1 流量渠道多元Ⅰ. 小程序多平台生态繁荣发展,成为移动互联网不可或缺的导流渠道

QuestMobile数据显示,截止2023年12月,小程序整体用户规模达到9.99亿。

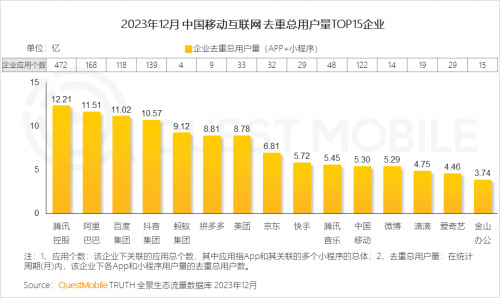

Ⅱ. 小程序流量加持下,去重总用户量超5亿的企业达12家

QuestMobile数据显示,截止2023年12月,腾讯控股、阿里巴巴、百度集团及抖音集团企业流量均超10亿,5亿规模以上企业达12家。

Ⅲ. 长短视频平台内容生态向大屏延伸,OTT端流量表现强劲

3.2 商业及产品内容延伸Ⅰ. 内容平台加快电商领域合作及布局,完善用户消费场景

QuestMobile数据显示,2023年12月,哔哩哔哩与淘宝APP重合用户规模提升17%,小红书商家版APP较去年同期提升130.3%。

Ⅱ. 消费平台增强内容属性,刺激用户粘性和消费转化

2023年以来,电商及生活服务领域消费平台均加强对视频内容属性的建设,根据QuestMobile数据,2023年12月,美团APP月人均使用时长同比提升8.9%,淘宝、京东APP观看直播用户比例进一步提升。

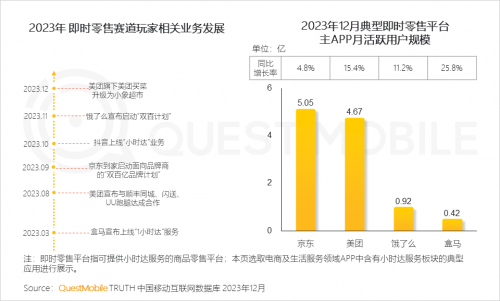

Ⅲ. 平台能力外溢补充用户碎片化、即时性需求

伴随电商及生活服务类平台供应链及配送服务等能力的提升,积极推动即时业务满足用户购物时效性场景需求,京东、美团、饿了么及盒马APP用户规模均有所提升。

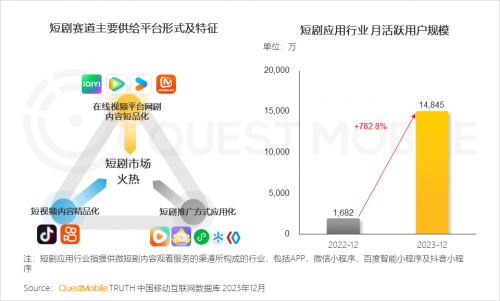

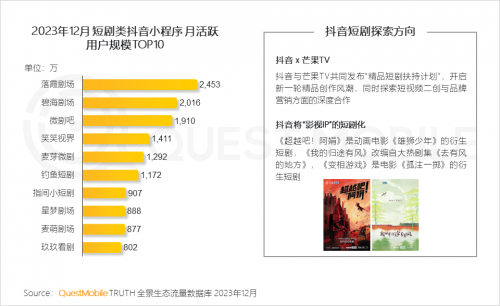

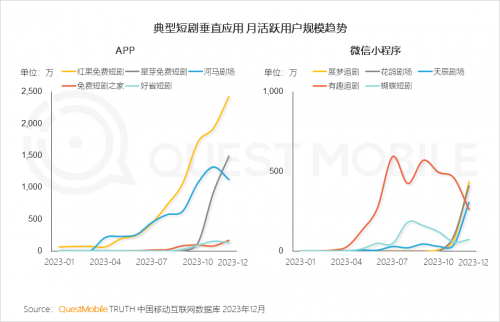

影视剧集制作短剧化创新以满足用户碎片化娱乐消费场景,根据QuestMobile数据,截止2023年12月,短剧类APP及小程序流量近1.5亿。

4、【亮点四:AI提效】AI逐步渗透到购物、办公、教育等多个行业,消费级应用开始涌现

4.1 政策推动、技术创新与市场需求三者共同驱动着AI行业的繁荣发展,消费级AI应用的广泛落地将成为行业增长的新引擎,推动智能化转型

4.2 AI大模型应用方向

4.3 围绕用户核心使用场景和需求,AI在各场景中的应用引入和升级,赋予应用新的价值点和技术壁垒,助力平台差异化竞争优势,推动行业应用向智能化转型

4.4 互联网厂商逐步布局消费级AIGC市场,典型AIGC应用吸引男性、25岁至45岁的中青年用户群体

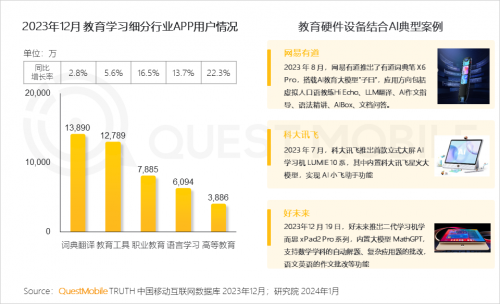

4.5 用户需求与技术革新双重渠道教育市场发展;流量方面,用户对线上教育APP的需求仍在;技术方面,AI的逐步应用,刺激教育智能硬件从单一功能向多功能,应用场景由模拟训练到互动教学转变

4.6 智能设备的流量基数提升,为“AI+万物互联”场景爆发奠定基础

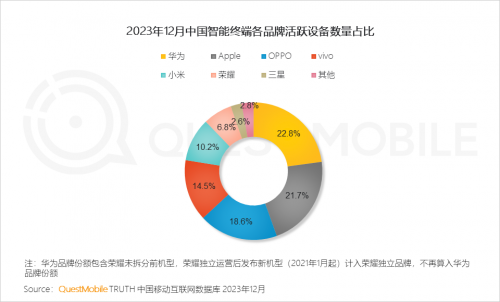

5、【亮点五:产业焕新】国产手机品牌动作频频,“内卷”AI大模型;新能源汽车频繁上新5.1 国产终端品牌市场表现活跃,华为、OPPO、vivo和小米等品牌占据7成以上的市场份额

QuestMobile数据显示,2023年12月,华为活跃设备占比达到22.8%,高于其他智能终端。

5.2 各国产品牌的新机型竞争激烈,聚焦处理器性能、屏幕显示技术、摄像功能创新及续航提升等核心领域争夺用户

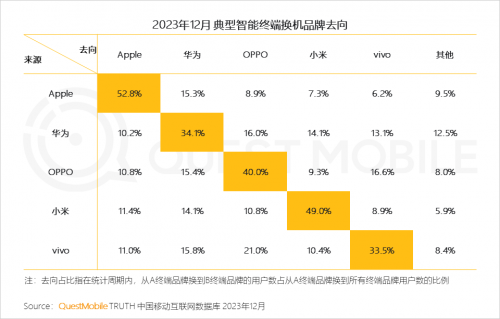

5.3 各终端品牌用户换机时的第一选择仍旧是保持现有品牌;OPPO与vivo成为各自换机用户选择的第二大换机品牌去向

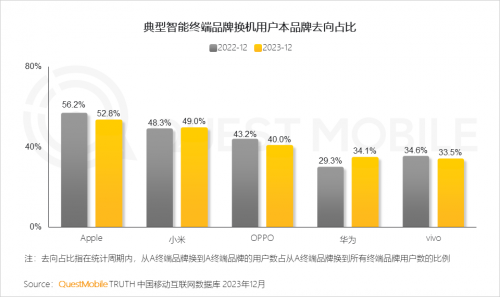

5.4 小米、华为换机用户对于本品牌忠诚度有一定程度提升;苹果手机用户超半数仍使用本品牌,忠诚度最高

5.5 技术进步驱动AI落地,用户对智能化服务需求增强,各大手机厂商力求通过AI大模型提升终端智能,优化用户体验,实现个性化服务、高效交互及场景感知,打造差异化竞争优势

5.6 12月新能源汽车头部厂商活跃量均实现环比提升, 中国新能源汽车数据库数据显示,比亚迪活跃量接近500万辆,保持领先位置;上汽通用五菱和特斯拉中国以超百万的活跃量紧随其后

5.7 12月头部车系活跃量均实现环比增长,五菱宏光MINIEV活跃量超过110万辆,位居第一;特斯拉、比亚迪以及埃安均有多款车系进入活跃量TOP10

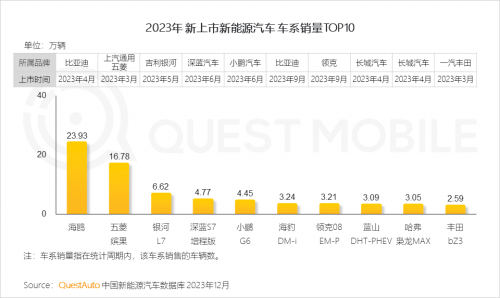

5.8 比亚迪新推出的海鸥销量达到近24万辆,成为今年新上市车系中销量表现最好的车系,其次是五菱缤果,销量超过16万辆

二、2023年中国移动互联网典型行业洞察

1、电商购物篇

1.1 移动购物APP行业流量增长明显放缓,平台转向培育存量用户,提高核心人群的用户粘性

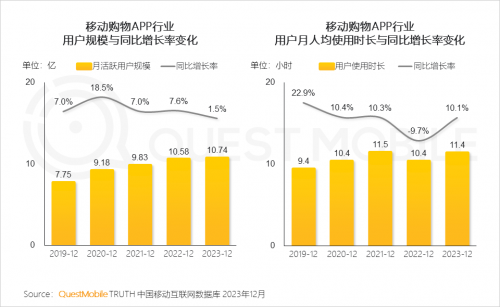

QuestMobile数据显示,2023年12月移动购物行业APP用户规模达10.74亿,同比增长率由2022年同期的7.6%,下降至1.5%。但用户使用时长增长依然可观,月人均使用时长达11.4小时,同比增长10.1%。

1.2 理性消费趋势催化下,人们更注重可持续发展,二手电商加速发展,闲置交易APP行业活跃用户规模同比增长近30%

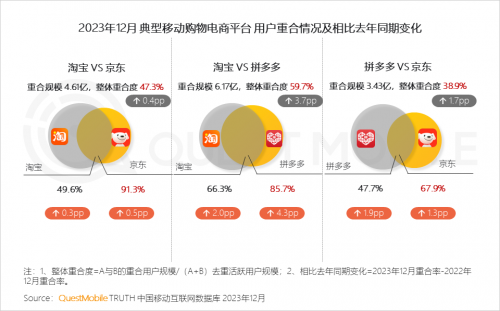

1.3 移动购物电商平台进入存量博弈阶段,彼此间的用户渗透逐渐加深,呈现“你中有我,我中有你”的竞争态势

1.4 同时传统电商平台与新媒体电商平台的竞争也日渐胶着,电商平台与抖音、快手为代表的新媒体电商用户重合加深

1.5 此外,内容驱动流量增长,新媒体电商整体用户增长势头也高于传统电商平台

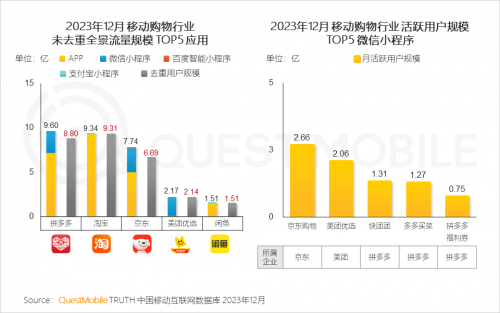

1.6 市场应对策略1:面对复杂的竞争环境,平台多渠道联动促进用户增长,拼多多与京东通过小程序渠道布局缩小与淘宝的流量差距

QuestMobile数据显示,2023年12月,拼多多全景流量去重用户规模达8.80亿,逼近淘宝的9.31亿;京东全景流量去重规模达6.69亿,其中京东购物微信小程序用户规模即达2.66亿,成为京东全景流量的重要组成部分。

1.7 市场应对策略2:各类平台在本地生活板块动作频繁,通过拓宽本地生活业务,拉动流量增长与实现商业变现

1.8 市场应对策略3:迎合当下消费者高性价比需求,大促争夺用户主打“低价”牌

1.9 市场应对策略3:2023年围绕低价策略推进的京东“开花结果”,双十一流量增长最为明显,环比上涨4.5%

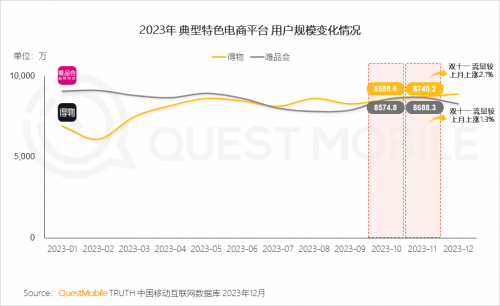

1.10 市场应对策略3:此外,立足于潮流领域的得物与专注品牌特卖的唯品会也在双十一取得不错的流量增长

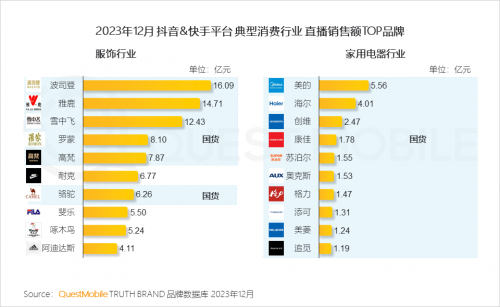

1.11 市场应对策略3:从品牌直播销售数据来看,“不是大牌用不起,而是国货更有性价比” ,众多国货品牌在理性消费潮流下出圈

1.12 市场应对策略4:内容平台与电商平台在运营策略上相互“抄作业”,呈现电商平台内容化,内容平台电商化的趋势,既博弈又融合

1.13 市场应对策略5:平台与品牌携手共进,“唇齿相依”,平台为品牌提供更多资源和服务,助力品牌出圈

2、汽车消费篇

2.1 【宏观表现】汽车消费韧性强劲,下半年以来零售增速表现连续上行递增,特别是第四季度以来,持续强于其它商品消费,主要收益于三方面

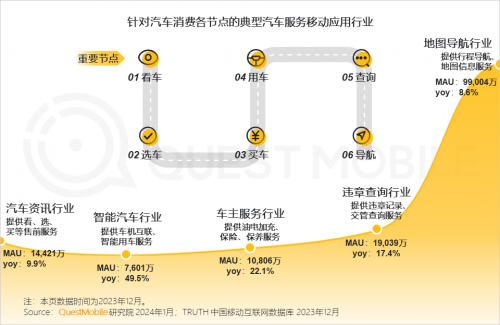

2.2 【线上提效】首先,服务于汽车市场的线上细分行业,针对购买前、使用中、后市场等节点,形成完善的汽车服务链,为用户带来业务全面、精准的完整体验

线上汽车服务泛应用中,APP端的用户流量主要集中在以高德地图和百度地图为首的地图导航类应用,以及汽车之家、易车等垂媒资讯类平台。微信小程序端则主要提供加油、停车、养护等车主服务类应用。

智能汽车类APP,作为车厂自建的车主用车应用,伴随汽车智能网联成为市场标配,普遍获得明显增长。

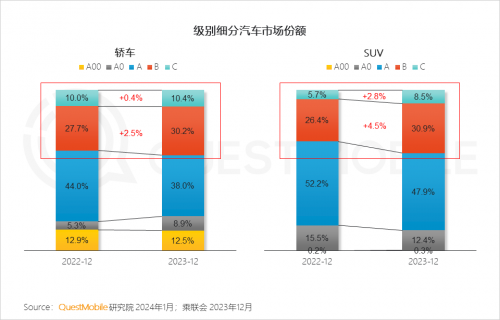

2.3 【消费升级】其次,得益于消费者对汽车的整体消费升级,表现在各细分市场中,中高端的B级、C级车销售占比均得以提升

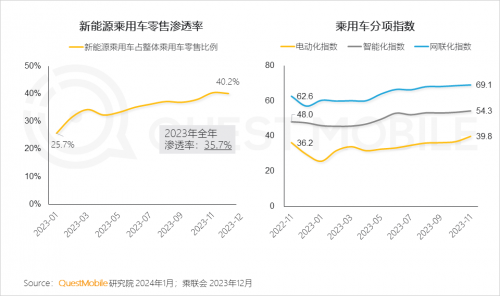

2.4 【智能渗透】第三,新能源汽车技术的快速发展,推动汽车市场向电动化、网联化、智能化升级,继而助力新能源车加快在汽车市场渗透,2023年全年达到35%以上

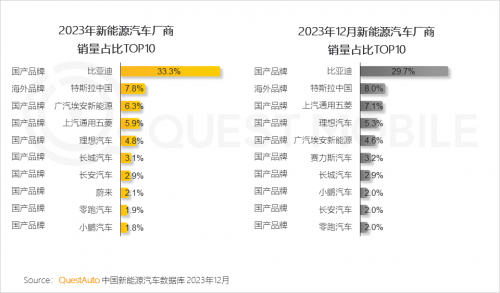

2.5 【国产品牌】现阶段,我国新能源汽车市场,以比亚迪、传统自主、国产新势力等国产品牌贡献主要销量份额

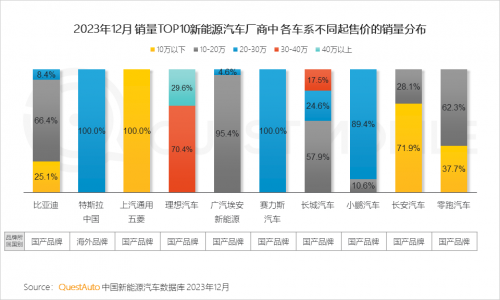

2.6 中国新能源汽车品牌迈入向上之路,开启与海外新势力、传统品牌的较量

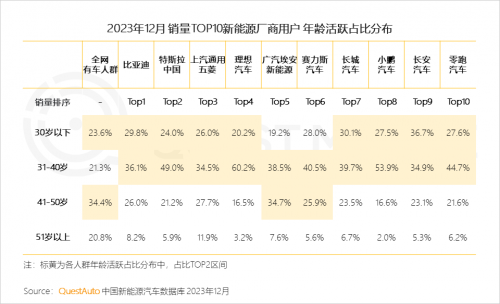

2.7 【用户结构】相比整体汽车潜购/车主群体,各品牌新能源用户表现更为“年轻”,多集中在40岁及以下年龄段,这一定程度源于智能网联等新技术对中青年群体的吸引力

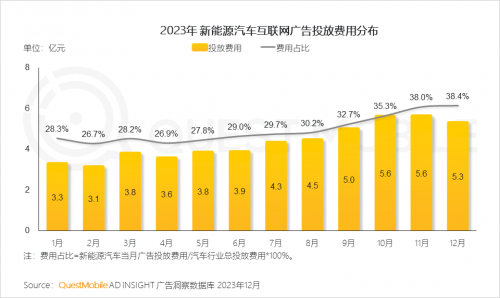

2.8 伴随新能源汽车渗透率的不断提高,拉动新能源车营销力度持续加码

2.9 汽车行业代言人营销方式分化,一是明星代言与品牌绑定不再紧密,合作形式呈现等级较低、周期较短趋势,二是自带话题和流量的品牌创始人变相成为品牌代言人,如特斯拉、蔚来等

2.10 小米汽车发布玩转整合营销,线上线下融合触达,拉长新品预热周期;特斯拉在市场营销方式上迎来微妙松动,参与电商平台营销,以应对激烈的市场竞争

3、本地消费篇

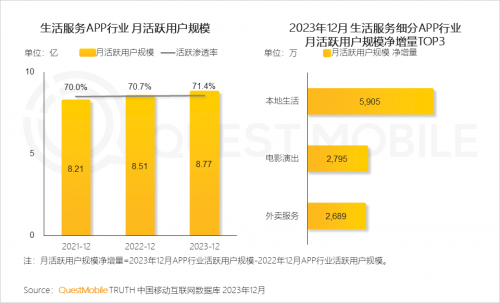

3.1 以吃喝玩乐为主的本地生活、外卖服务及电影演出APP行业规模的增长,带动生活服务行业规模持续的增长且在全网渗透超七成

3.2 本地生活行业APP积极覆盖到店或到家消费场景,在满足消费者多样化生活需求的同时,月活跃规模同比实现增长

3.3 抖音、小红书典型内容平台扩展业务布局本地生活赛道,与典型到店消费场景的大众点评重合用户规模同比增长,本地生活行业竞争加剧

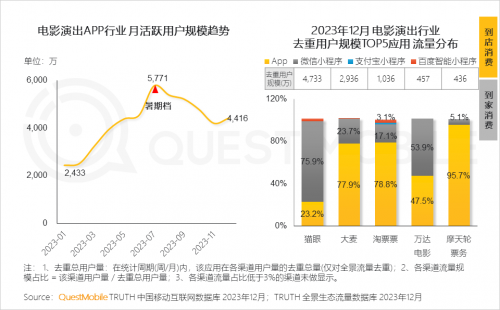

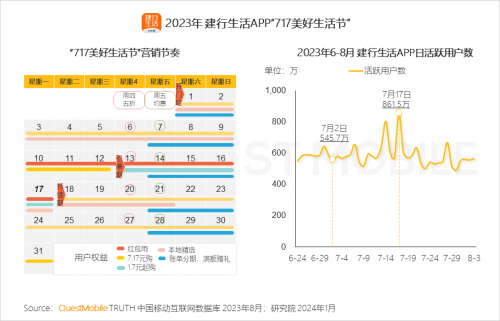

3.4 2023年全年,演唱会市场井喷、电影掀起热潮,助力电影演出APP行业用户规模增长;7月暑期档加持下,该行业规模突破五千万;此外,头部APP多渠道布局、协同发展,促活用户

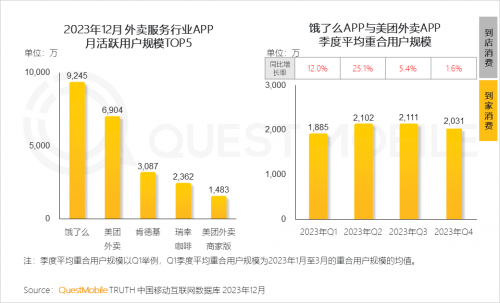

3.5 外卖服务行业形成双寡头市场,饿了么和美团外卖APP随着多样化优惠活动的展开,季度平均重合用户规模均实现同比增长

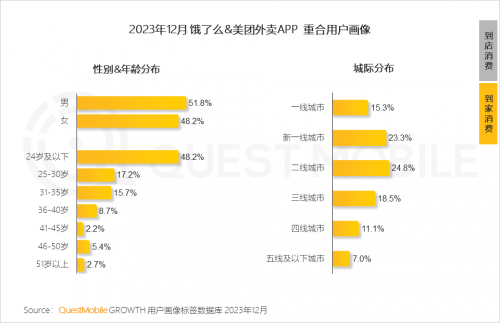

3.6 两大典型外卖平台重合用户主要集中在男性、35岁以下、三线及以上城市用户

3.7 典型即时零售平台盒马、小象超市APP在原有生鲜品类的基础上,拓宽消费品类趋向超市零售,促进平台用户规模增长

3.8 抖音、美团、京东分别在APP内开设即时零售入口,抢占用户心智,“小时达”专区促使更多品类进入“小时达”时代,实现“万物到家”

4、文旅消费篇

4.1 2023年旅游行业复苏,用户外出积极性被调动,不论快节奏旅行、慢节奏漫游、出境游,均促使旅游服务APP行业用户规模同比增长,且全年规模保持在1.30亿以上,暑期8月达到峰值1.76亿

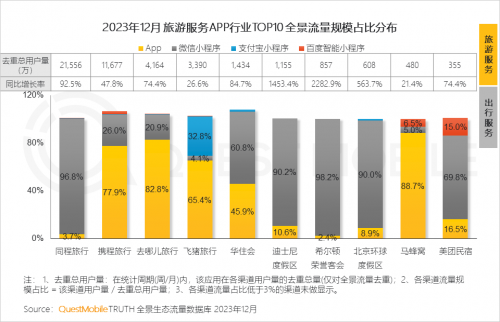

4.2 典型OTA平台、酒店及民宿类平台、游乐园平台,大力布局多流量入口,全景流量同比增长

4.3 用户出游情绪高涨,刺激乐园景区、高校、酒店及出行等小程序端同比大幅提升

4.4 旅游行业市场逐步扩张,典型OTA平台、实体旅行社大力拓展线上业务,直播电商入局旅游赛道,旅游市场呈现多样化

4.5 旅游服务行业营销节奏与出行淡旺季同频,出游旺季叠加爆款城市出圈拉动引流广告高效投放

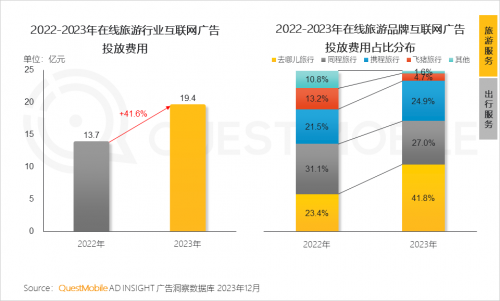

4.6 在线旅游行业广告投放规模整体向好,行业集中度更高

4.7 品牌捆绑大文娱营销资源,各家营销方式差异化显著去哪儿旅行官宣代言人,携程旅行冠名综艺节目,同程旅行赞助晚会。

4.8 临近元旦假期,用户出行需求激增,平台端技术不断迭代升级为用户提供更为优质服务体验,共同促进出行服务APP行业规模增长,其中航班服务、火车服务细分行业同比增长超50%

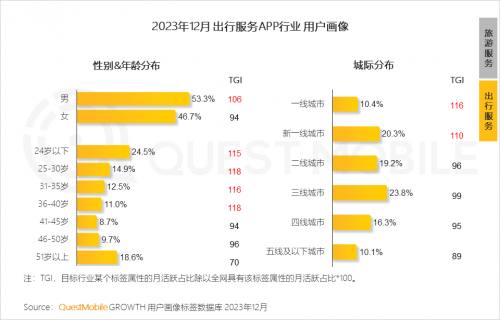

4.9 男性、40岁及以下、三线及以上城市用户成为推动出行服务APP行业活跃的关键力量

4.10 出行需求增多,出行市场预订火爆,火车、航空各大典型出行平台规模在元旦节前1-2天内日活用户规模达到峰值

5、内容消费篇

5.1 移动视频行业

Ⅰ. 微短剧成为新的内容增量场,长短视频平台丰富站内短剧内容,加速“跑马圈地”,同时短剧APP也逐渐涌现,两款短剧垂直APP跻身在线视频行业TOP10

Ⅱ. 抖音通过小程序建设短剧生态,并积极探索与长视频平台的合作,同时改编大热剧集、电影IP,实现流量口碑双丰收QuestMobile 12月数据显示,六款短剧类抖音小程序流量超千万。

Ⅲ. 从热门小程序来看,抖音短剧受众以女性、中老年用户为主,城际分布上较为平均

Ⅳ. 快手短剧成品牌营销新阵地,品牌定制短剧使得“短剧粉”和“品牌粉”互相引流

Ⅴ. 通过剧情植入,品牌实现流量和声量的共同积累,公私域双渠道用户规模增长

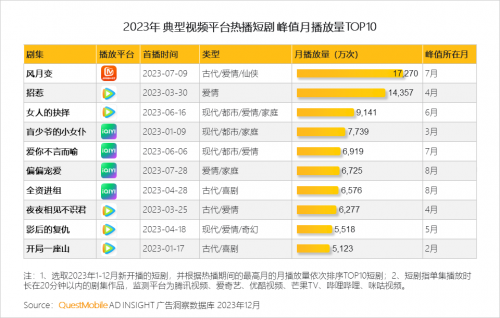

Ⅵ. 短剧内容创作精品化、多元化态势显性,2023年上新短剧题材以爱情为基调,多元复合类型成为主流方向

Ⅶ. 2023年爆款短剧多出现在上半年及暑期档,芒果TV《风月变》、腾讯视频《招惹》月播放量破亿

Ⅷ. 短剧垂直应用主打免费+广告模式,自4月开始,多个APP、微信小程序流量迅速攀升

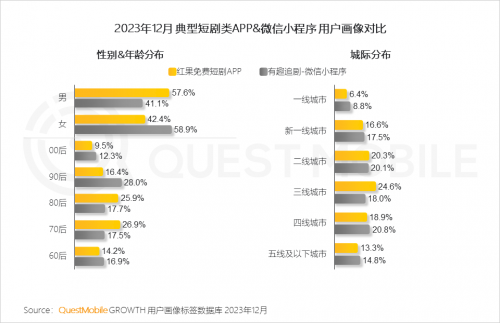

Ⅸ. 短剧APP以70、80后男性为主力,小程序在触达人群的年龄阶段方面更为年轻化,受众多为90后、女性用户

5.2 数字阅读行业

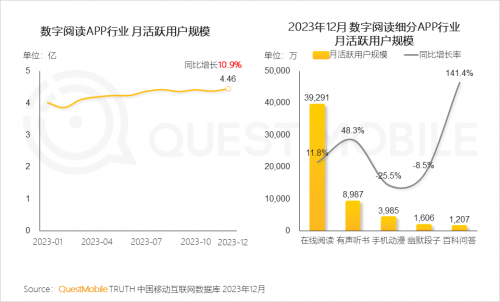

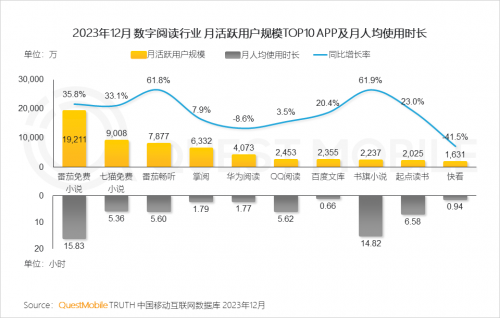

Ⅰ. 在线阅读、有声听书类APP用户规模的提升,推动数字阅读行业流量增至近4.5亿,达全年新高

Ⅱ. 热门网文IP的有声改编,带动双平台流量增长,其中番茄畅听、书旗小说用户量同比增速超60%

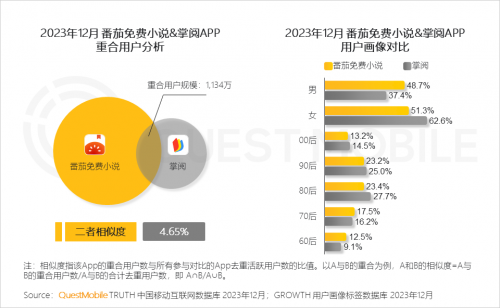

Ⅲ. 免费小说平台与付费平台受众差异明显,与番茄免费小说APP相比,掌阅APP中年轻女性用户占比更高

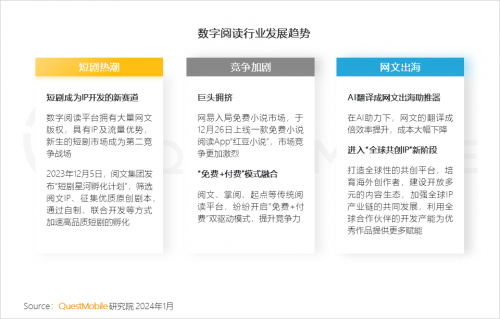

Ⅳ. 数字阅读行业竞争愈发激烈,各平台通过开发短剧、网文出海,寻求第二增长线

5.3 手机游戏行业

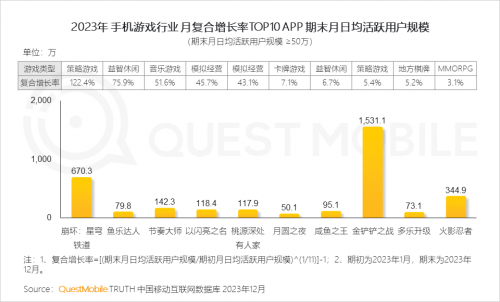

Ⅰ. 《崩坏:星穹铁道》等新游表现突出,《金铲铲之战》等旧游稳定发挥,增长TOP中涵盖多类型游戏,手机游戏市场活力依旧

Ⅱ. 派对游戏《元梦之星》上线即爆款,MMORPG赛道在今年迎来新品潮,诞生《逆水寒》等大热手游

Ⅲ. 游戏厂商扎堆“聚会”,网易、腾讯针锋相对;游戏受众方面,随着UGC玩法的不断升级,用户结构逐渐向00后转移QuestMobile数据显示,腾讯推出游戏产品《元梦之星》于12月15日全平台正式上线,为派对游戏赛道又添一把火,当日DAU达1,740万,12月MAU突破三千万。

Ⅳ. 2023年各种形式、规格的线下电竞赛事回归,用户讨论热度持续走高,线上直播平台的流量在赛事期间出现小高峰

6、金融理财篇

6.1 数字经济时代,金融机构全面数字化升级,金融移动端活跃用户规模接近10亿,手机银行、支付结算等细分场景流量保持增长,贡献增量主体

6.2 近一年以来,叠加用户向一二线迁移刺激,重点细分行业流量增长主要来自于高线级城市;三线及以下市场的流量开发空间巨大

6.3 数字化浪潮下的商业银行按下数字化加速键,手机银行全景用户规模持续向上

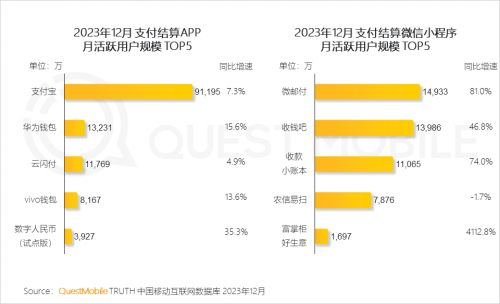

6.4 支付结算进一步融入生活场景,依靠小程序便捷化结算特点加速服务渗透,头部小程序流量表现亮眼, 增长动能强于APP渠道

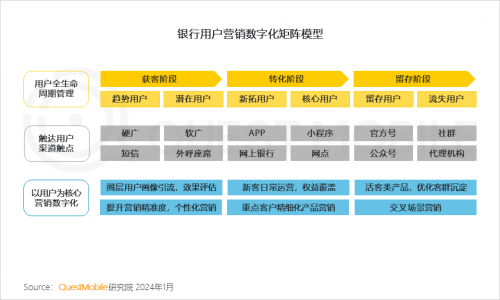

6.5 营销数字化将长期成为金融保险行业发展主旋律

6.6 为满足用户线上化服务需求,品牌打造自有本地生活服务平台,数字营销有利于品牌获取线上流量

6.7 虚拟数字人作为新交互载体,形象可塑、行为可控,具有低风险、高忠诚度的特征,服务品牌的多场景营销需求,提高营销互动性