11月27日,科技消费公司怪兽充电披露了截至2023年9月30日的第三季度未经审计的财务业绩。

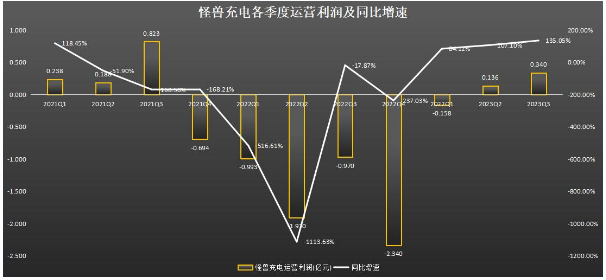

财报显示,2023年Q3,怪兽充电实现营业收入6.135亿元;实现净利润5000万元,同比扭亏(2022年同期净亏损9580万元),环比上涨。同时,在Q2运营利润转正的基础上,怪兽充电进一步提升了运营质量,优化了运营费用,本季度实现了3400万元的运营利润,环比增幅达151%。

从Q3业绩各项财务指标看,怪兽充电业务逐步复苏,尤其是利润端持续改善。

值得注意的是,自2023年Q2,怪兽充电渠道业务收入确认由全额调整为净额,故财报上的营业收入与去年同期不完全可比。

具体来看,2023年Q3,怪兽充电营收由去年同期的“直营业务收入+渠道商业务全额收入”,调整为“直营业务收入+渠道商业务净额收入”,因此,相比去年同期减少了渠道商部分的收入数据。

从实际业务和运营效率来看,怪兽充电Q3延续了2023年以来持续向好的态势。

一来,坚持规模化布局,实际业务规模稳中有进。2023年Q3,移动充电业务GMV同比增长18%。

在关键运维指标方面,截至2023年9月30日,怪兽充电在全国拥有118.9万个POI(点位),环比增长7.2%;拥有在线共享充电宝870万个,单季度净增70万个;累计注册用户数达3.79亿,单季度净增用户数为1640万。

现有点位数、在线共享充电宝数以及注册用户数同步增长,说明怪兽充电规模效应和网络效应逐步增强,这将有助于业务运营盈利能力的持续增长。

二来,精细化发展下,运营效率持续提升。怪兽充电Q3实现了3400万元的运营利润,环比增幅达151%。2023年以来,怪兽充电运营利润连续三季度增加,展现出复苏张力。

数据来源:富途牛牛

由此不难看出,随着线下流量和居民消费能力的逐步恢复,怪兽充电经营回归健康状态。而随着怪兽充电发展“直营模式+渠道模式”双模式驱动,通过渠道模式发展可以加快业务增长速度,持续增加市场份额,降低固定成本,从而进一步提高单位经济效益。

总之,怪兽充电在服务覆盖和经营效率上保持良好势头。作为赛道里唯一登陆资本市场的玩家,怪兽充电的表现证明,共享充电宝行业新周期已经到来。

这一阶段,打磨“内功”,不断提升存量市场运营能力和增量市场多元化的开拓方式,是怪兽充电未来发展方向。

在财报电话会议上,怪兽充电总裁徐培峰表示:“对于直营业务,我们将更多注意力聚焦在高质量KA和高收益门店上,持续优化直营门店结构之余,充分发挥直营在技术、运营、服务、资金、营销层面的优势,为合作伙伴提供商业赋能。而对于渠道模式,我们一边将部分直营点位转为渠道模式运营,一边靠渠道模式驱动点位数增长,更快、更高效地拓展广阔的下沉市场,进而与深耕一二线城市的直营模式形成优势互补,共同提升共享充电服务网络覆盖。”

面对新行业周期的同业竞争,首先,怪兽充电已具备作为上市公司的资金和融资优势,截至2023年9月30日,怪兽充电现金和现金等价物、定期存款和短期投资合计33亿元;其次是模式优势,“直营+渠道”双轮驱动下,怪兽充电业务“飞轮”转速加快,行业竞争力进一步加强。

借此,怪兽充电有望在新一轮发展中保持增势,有能力去探索和投资新业务,不断扩大自身成长空间,进一步提升市场竞争力。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。